12月9日,以“深挖市场潜力,以高质量促行稳致远”为主题的第17届中国建材家居市场年会以线上线下方式成功举办。大会由中国建筑材料流通协会家居建材市场委员会主办。

会上,发布了2022年建材家居市场发展现状调研报告。

据悉,报告的调研对象覆盖全国内地30个省市区,从2022年市场的经营情况、营销情况、数字化现状、创新情况等维度,剖析2022年建材家居卖场的发展现状,同时给出了行业走向高质量发展时期的未来发展建议。

一、参与调研企业基本情况

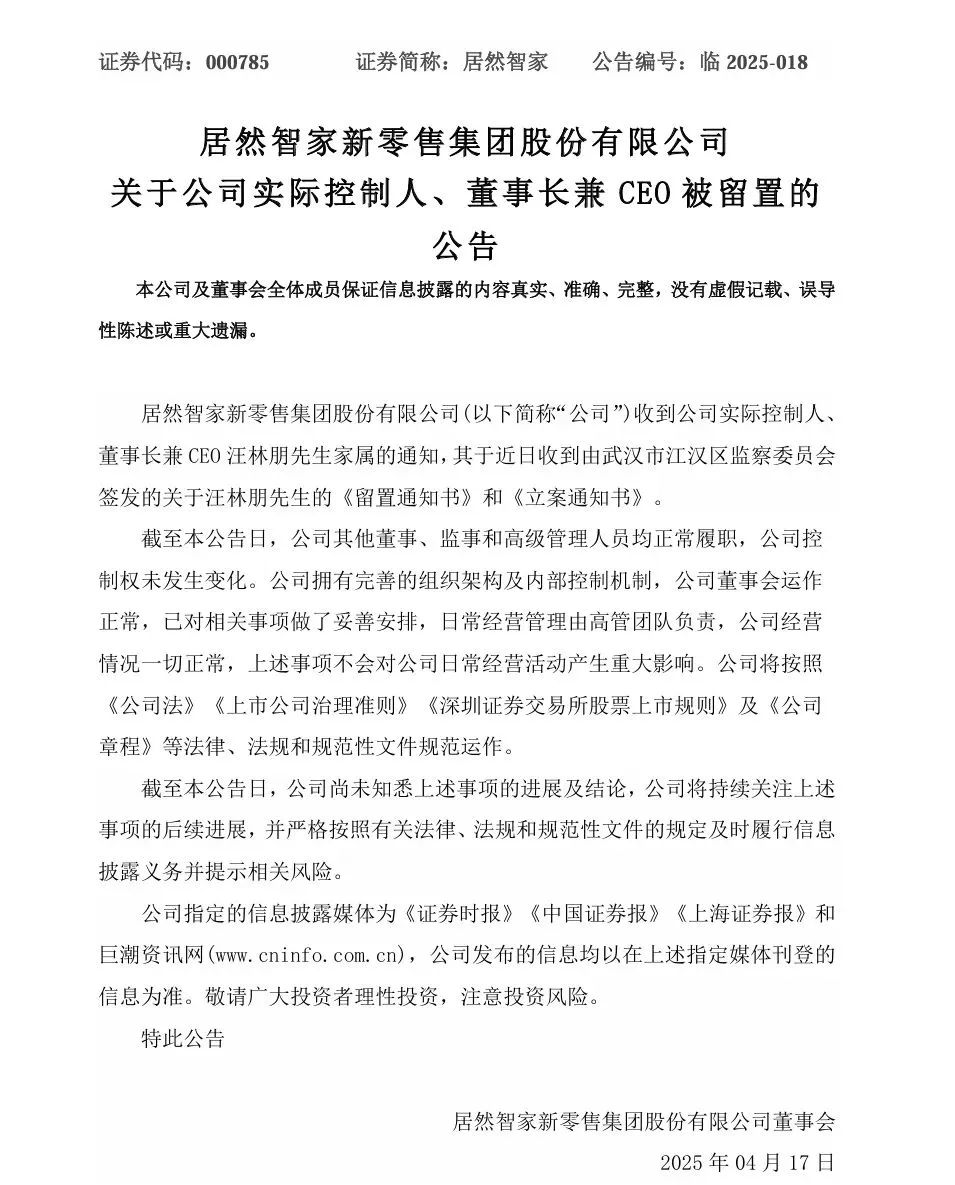

卖场的体量

参与本次调研的,以规模以上企业为主,总占比73.28%。其中,10万方以上企业占比34.35%,4-10万方的企业占比38.93%。

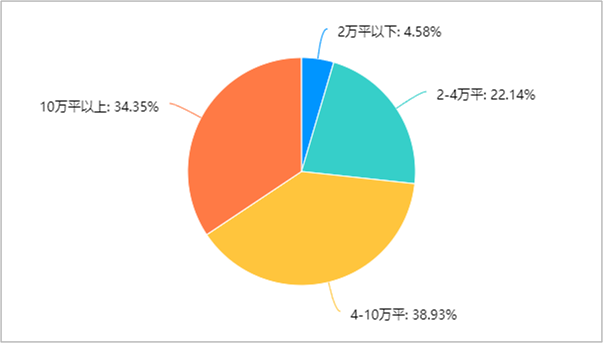

卖场定位&类别

卖场的定位是中高端的占77.86%,定位中低端的占27.48%,定位高端的占9.16%;类别为零售的占64.89%,批发兼零售占38.17%,批发占9.16%。

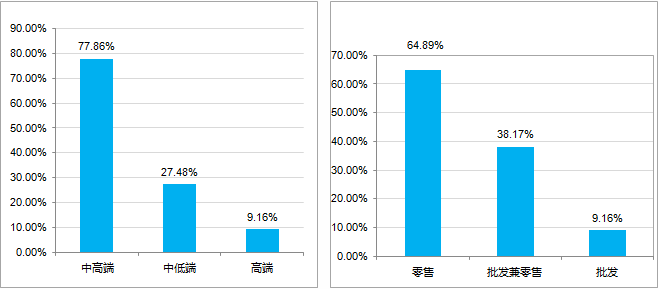

卖场的物业性质

参与调研的企业,自有物业的占77.87%,其中全部自持的占64.89%,自持+产权式占12.98%。另外有22.14%是租赁物业。

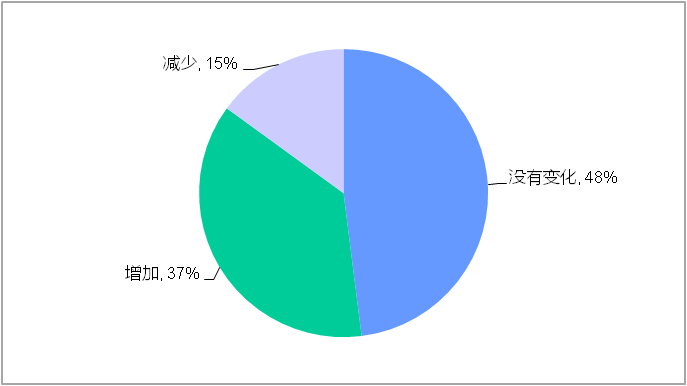

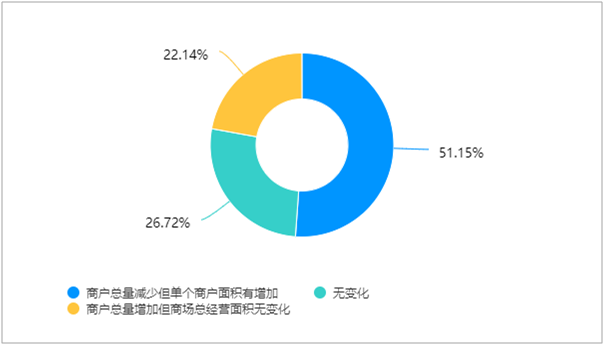

所在区域的卖场数量与上年度相比

2021年

2022卖场数量与上年度相比增加占18.32%,比2021年减少了一倍左右;2022年减少占29.01%,比2021年增加了一倍左右。说明2022年,卖场总量,是下降的趋势。

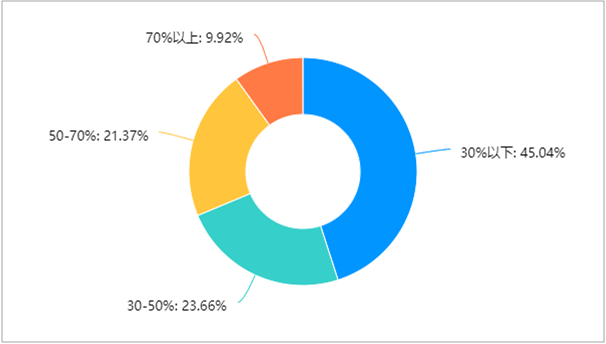

卖场所在城市精装房的占比

卖场所在城市精装房70%以上的占比9.92%,50%-70%的占比21.37%,30%-50%占比23.66%,30%以下占比45.04%。说明地区发展的不平衡性,还有近三分之一的地区毛坯房占主导。

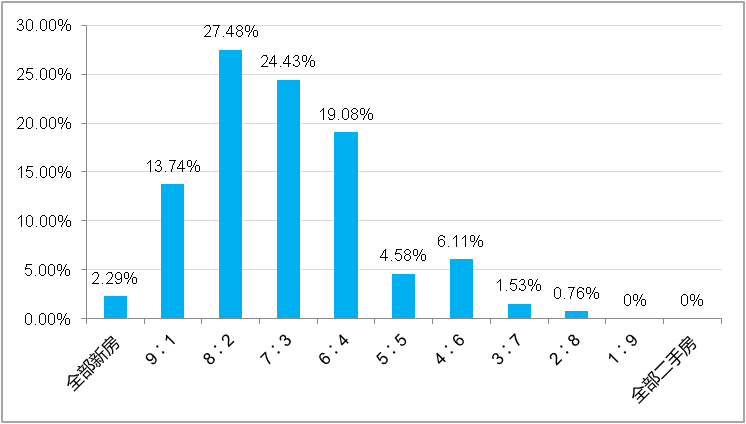

卖场服务的客户来源中新房与二手房的比例

卖场服务的客户来源中新房与二手房比例:新房占比在6-9成的最多,合计为84.73%,有2.29%的企业面对的客户群体全部为新房,说明当前到卖场消费的群体绝大多数还是来自新房客户。但是值得注意的是:二手房占比在5-8成的,也已经达到了12.98%。

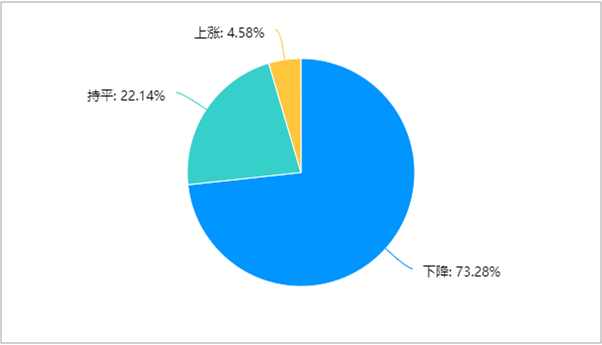

卖场所在城市2022年新房交房量&二手房成交量相比去年

新房

二手房

卖场所在城市2022年新房交房量和二手房成交量相比去年双双下滑,其中新房交房量下降的城市占70.99%;二手房成交量下降城市的占73.28%。预示着2023年建材家居卖场的形势将更加严峻。

二、卖场经营情况

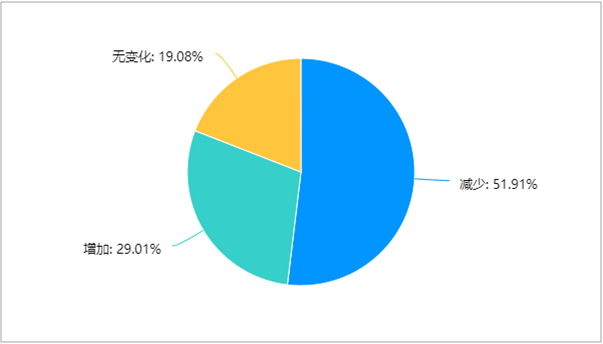

卖场品牌数量变化情况

2022年

2021年

图片

2022年卖场品牌数量与去年相比增加的占29.01%,减少的占51.91%;而2021年卖场品牌数量与上一年相比增加的占47.44.%,减少的占26.28%,可以看到,2022年,卖场中品牌数量增加的情况在大幅下降,品牌数量减少的情况在大幅增加。

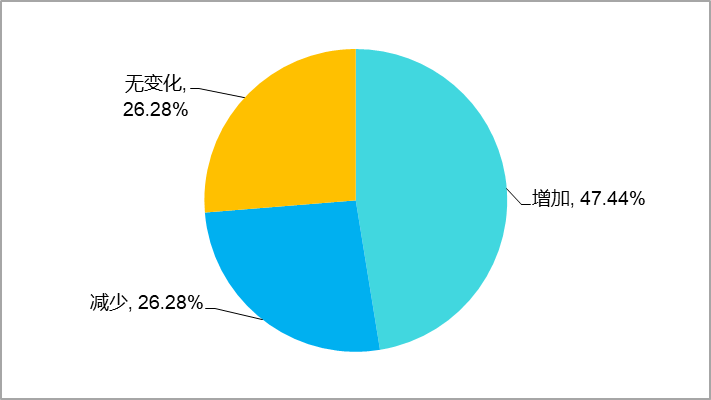

2022年卖场商户变化情况

图片

2022年卖场商户总量减少但单个商户面积有增加的占51.15%,商户总量增加但商场总经营面积无变化的占22.14%,无变化的占26.72%。说明卖场内经营的品牌总量在减少,商户总数量在减少,单个商户的经营面积在增加,大商的比例在提高。

卖场当前出租率

2022年

图片

2021年

图片

2022年卖场的出租率在70%以上的企业占比88.55%,较去年的92%有所下降;其中出租率在90%以上占比的大幅下降,70-90%的的占比提升较大,说明2022年卖场出租率呈总体下降态势。

卖场服务的客户来源中新房与二手房的比例

图片

疫情面前,没有人是一座孤岛。被调查企业中,71.76%的卖场施行了不同程度的租金减免政策,来帮助商户渡难关。其中租金减免10%-30%的占29.01%,减免10%以下的占19.85%,减免30%以上的占9.92%,有12.98%的卖场采取了无减免但可以缓交的政策。

预计卖场2022年的总销售额与去年相比

图片

预计今年卖场的总销售额下降的占比67.94%,基本持平的占比23.66%,有8.4%的卖场预计上涨。

卖场的整体坪效区间

图片

卖场的整体坪效区间,4000元/㎡以下占比37.4%,较2021年的29.49%有了7.91%的上升;4000-6000元/㎡占36.64%,较2021年的44.87%有所下降。

卖场客单价与去年相比

图片

客单价与去年相比,下降占比较大,为54.2%;持平的占31.3%;上涨的占14.5%。

卖场客单量与去年相比

图片

客单量与去年相比,下降占比达到了68.7%;持平的占22.9%;上涨的占8.4%。

卖场的竞争优势&劣势

优势

图片

劣势

图片

在当地的竞争环境中,消费者口碑在竞争优势中占比最高,为71.76%,其次是自持物业和商场品牌形象,都占到了6成多。在竞争劣势中,数字化应用占比最高,为66.41%,其次是人才和品牌资源。

图片

三、卖场招商情况

卖场商户公司化运营占比

图片

卖场商户公司化运营在50%以下的,占到了78.62%;说明在卖场的经营中,个体工商户和夫妻店占据较高的比例。值得注意的是,商户公司化运营占比70%以上的卖场,占到了被调查卖场的10.69%,比去年增长了5.56%。

是否有建设智能家居体验馆的计划

图片

建设智能家居体验馆,是四部委联合发布的《推进家居产业高质量发展行动方案》中特别提到的一个方向,在本次调查中,有51.15%的卖场有此计划,13.74%的卖场已经建设了智能家居体验馆。

业态调整中增加的品类

图片

在业态增加品类中,全屋定制/定制家居占比最高,为51.91%,且已连续4年占据最高比例;其次是智能家居和电器品类,分别是47.33%、44.27%,都超过40%。

业态调整中减少的品类

图片

在业态调整减少的品类中,欧美家具占比最多,为39.69%,比去年的39.1%略有上升;其次是红木家具38.17%,第三位是瓷砖37.4%,第四是灯具33.59%,第五是实木家具30.53%,占比都超过了三成。

招商中的最大困难

图片

卖场招商中的最大困难,占比最高的是:有品牌但没有商户承接,占64.89%,其次是:既无商户也无品牌占25.95%,找不到品牌占9.16%。

想合作的品牌

图片

图片

最想合作的品牌中,顾家位列第一、欧派次之,瓷砖类品牌排第三位。

图片

四、卖场营销情况

营销费预算占租金等总营收的比重

图片

营销费预算占租金等总营收比重,1%-10%的占比过半,为51.91%;10%-15%的占比为22.14%。说明七成以上的卖场营销费用预算支出占租金等总营收的比重在15%以下。

预计营销费用的支出和去年相比

图片

与去年相比,今年企业营销费用支出上涨的占到了30.53%,持平占到了44.27%,有25.19%的营销费用支出是下降的。

线上线下营销费用占比

图片

营销费用使用方面,大部分企业仍然是以线下为主,占61.07%,线上比例较去年显著提升的占24.43%。

线下引流方式

2022年

图片

2021年

图片

在线下引流方式中,传统广告、与装饰公司合作、与物业合作,仍然位列前三,与去年比没有变化;与房产商合作由去年的第六位升至今年的第四位,电话销售由去年的第五位降至第六位,占比也由去年的53.21%降至38.93%。其他各项,变化不大。

线上引流方式

2022年

图片

2021年

图片

在线上引流方式中,朋友圈广告和运营自有微信号,仍然位列一、二位;直播引流和社群营销,由去年的第四、第五位,提升至第三、四位,视频广告由第三降至第五位。

五、卖场信息化及数字化建设现状

图片

信息化及数字化建设现状

图片

卖场的信息化建设及数字化现状,与去年状态相差不大,合同管理和OA办公系统这样基本的信息化建设仍然位列一、二位,唯一明显变化是:智能停车占比由去年的第五位,升至第三位。总体看,各选项都没有超过50%,说明卖场的信息化建设和数字化进程在整个行业的覆盖率有待提高。

为顾客提供一体化整体解决方案的举措

图片

基于满足消费者需求的一体化整体解决方案,受到越来越多卖场的重视,但在具体举措中,仍然是以招商家装公司、整装公司、全屋定制等入驻商场为主要方式。

图片

六、卖场面临的困境及实施的重点举措

图片

当前发展面临的主要困难

图片

空租率上升,招商困难由去年的第四位,跃升为第一位,是卖场今年的主要困难;客流量明显下滑,成交量显著下降,由去年的第三位,升至第二位,提升了22个百分点;这两项占比都超过了60%。

造成当前困境的主要原因

图片

造成卖场领域当前困境的主要原因中,疫情和房地产下行等外部因素的影响占比最高。其次是销售渠道多元化,消费者被严重分流占73.28%;卖场体量过剩、同业竞争激烈;整装的快速发展以及房地产商的产业链延伸等导致的客户入口前置占比都达到50%以上。另外经销商数量减少、店面收缩占比,比去年提升了7个百分点。

卖场实施的重点举措

图片

面对诸多困境,卖场在2022年实施的重点举措中:优化品类结构、品牌升级、助力商户全渠道引流、加强卖场的精细化运营管理、加大线上营销力度这5项的占比均达到了五成以上,服务升级,打造服务型卖场占比接近五成。与去年比变化最大的是:增加自营占比由去年的5.77%升至10.69%。

迫切需要解决的问题

图片

家居建材行业受到了复杂的经济形势的影响,家居卖场想要突破困境,迫切需要解决的问题中:引流与营销排在首位,占比76.34%,招商紧随其后,占比67.94%,管理提升、数字化建设、服务提升都超过三成。可见,引流与营销、招商,是卖场当前最迫切需要解决的问题。

七、发展建议

一、存量房时代已经来临,口碑营销将更加重要。

二、做好全渠道营销布局,提升线上营销的能力和水平。

三、提升大品牌、大商在卖场中的占比,使其成为卖场稳定的基石。

四、把服务当作产品去经营,全面提升卖场的综合服务能力。

五、重视并逐步提高提供一体化整体解决方案的能力。

六、加快数字化建设步伐,让营销更精准,推动卖场向高质量发展迈进。

手机版

手机版 | 行业数据频道

| 行业数据频道